Memahami Percukaian

- Home

- Menguruskan Kewangan Perniagaan Anda

- Memahami Percukaian

Memahami Percukaian

Akta Percukaian 1967

Tahun Taksiran

Pendapatan dinilai berdasarkan tahun semasa. Tahun Taksiran ialah tahun mengikut kalendar tahunan sebagai contoh Tahun Taksiran 2017 adalah berakhir pada 31 Disember 2017.

Kebiasaannya tempoh tahun berakhir bagi syarikat, koperasi dan badan amanah adalah pada tahun taksiran tersebut. Pendapatan diperoleh setiap individu dalam sesebuah syarikat, koperasi dan badan amanah ditaksirkan berdasarkan tahun kalendar. Sebagai contoh:

Pendapatan Bercukai

Umumnya, pembayar cukai perlu membayar cukai untuk setiap perolehan termasuk pendapatan daripada:

-

- Perniagaan atau Profesion

- Pekerjaan

- Dividen

- Faedah

- Diskaun

- Sewa

- Royalti

- Premium

- Pencen

- Anuiti

- Lain-lain

Oleh itu, setiap perolehan atau keuntungan yang diperoleh daripada sesuatu perniagaan akan dikenakan cukai.

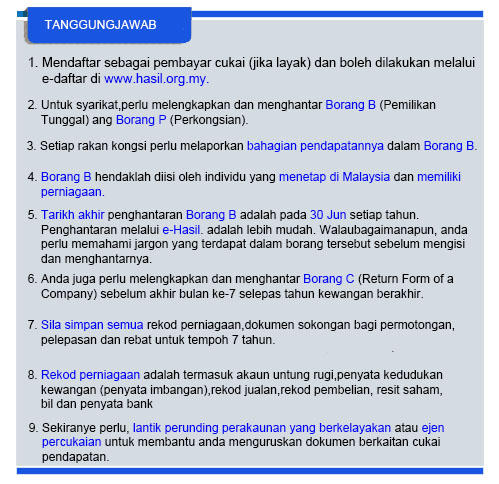

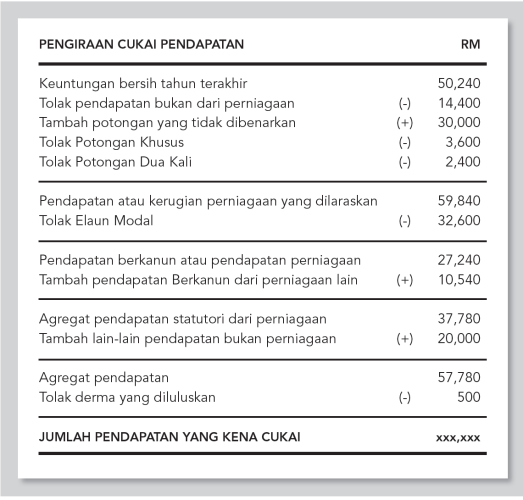

Pengiraan Cukai

Pengiraan cukai bermula dari penyata pendapatan syarikat yang telah disediakan mengikut Piawaian Perakaunan Malaysia. Bagi sesebuah syarikat, laporan telah diaudit hendaklah disediakan terlebih dahulu sebelum pengiraan cukai dibuat.

Dalam pengiraan pendapatan untuk percukaian, Seksyen 5 dalam Akta Percukaian telah menggariskan panduan skop pendapatan bercukai, berdasarkan tempoh, penentuan pendapatan kasar, pelarasan pendapatan, pendapatan berkanun, pendapatan agregat dan jumlah pendapatan minimum untuk dicukaikan.

Pendapatan Kasar Termasuk:

-

- Terimaan tunai daripada jualan barangan atau perkhidmatan yang disediakan.

- Semua hutang yang ditanggung daripada jualan barangan dan perkhidmatan yang disediakan.

- Terimaan dalam bentuk hadiah.

- Pemulihan hutang lapuk.

- Pampasan insurans yang diterima atas kerugian perniagaan.

- Pengeluaran stok perniagaan atau stok untuk kegunaan peribadi.

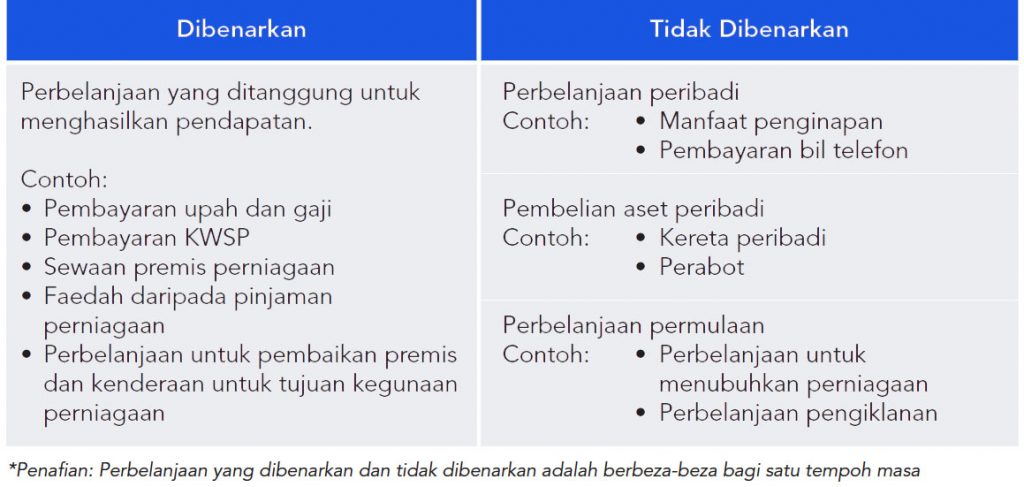

Pelarasan Pendapatan Daripada Sumber Perniagaan Dikira Daripada Pendapatan Kasar Setelah Ditolak Perbelanjaan Perniagaan Seperti:

-

- Perbelanjaan perniagaan yang dibenarkan.

- Perbelanjaan tertentu yang dibenarkan.

- Perbelanjaan potongan dua kali yang dibenarkan di bawah Akta Cukai Pendapatan 1967.

Perbelanjaan Perniagaan Perlu Memenuhi Semua Syarat Berikut Untuk Menjamin Potongan Pendapatan Kasar Adalah Daripada Sumber Perniagaan:

-

- Setiap sumber perniagaan hendaklah dikira secara berasingan

- Skop perbelanjaan adalah merujuk kepada ‘wang keluar dan perbelanjaan’

- Perbelanjaan yang ‘menyeluruh dan eksklusif’

- Pendapatan kasar yang diperoleh daripada sumber perniagaan

Contoh:

Pemotongan Khas (Perbelanjaan Khusus)

Seksyen 34(6) memperuntukkan perbelanjaan tertentu dibenarkan untuk pemotongan walaupun perbelanjaan tersebut tidak memenuhi kriteria perbelanjaan perniagaan yang dibenarkan. Perbelanjaan ini digalakkan oleh pihak Kerajaan untuk mencapai beberapa objektif negara yang akan membawa kepada manfaat sosial dan orang ramai.

-

- Perbelanjaan yang terlibat dalam menyediakan kemudahan untuk pekerja dalam kategori orang kelainan upaya (OKU).

- Perbelanjaan yang terlibat dalam penerbitan ke dalam Bahasa Kebangsaan.

- Derma kepada perpustakaan.

- Perbelanjaan yang terlibat untuk menyediakan perkhidmatan, kemudahan awam dan sumbangan kepada projek amal dan komuniti.

- Perbelanjaan yang terlibat untuk menyediakan kemudakan dan penyelenggaraan pusat jagaan kanak-kanak bagi pekerja.

- Perbelanjaan yang terlibat untuk menubuhkan dan menguruskan kumpulan muzik atau kebudayaan.

- Perbelanjaan yang terlibat untuk menaja mana-mana acara kebudayaan dan kesenian.

Pemotongan Dua Kali

Terdapat perbelanjaan tertentu diberikan intensif pemotongan dua kali bagi setiap tahun taksiran berkenaan.

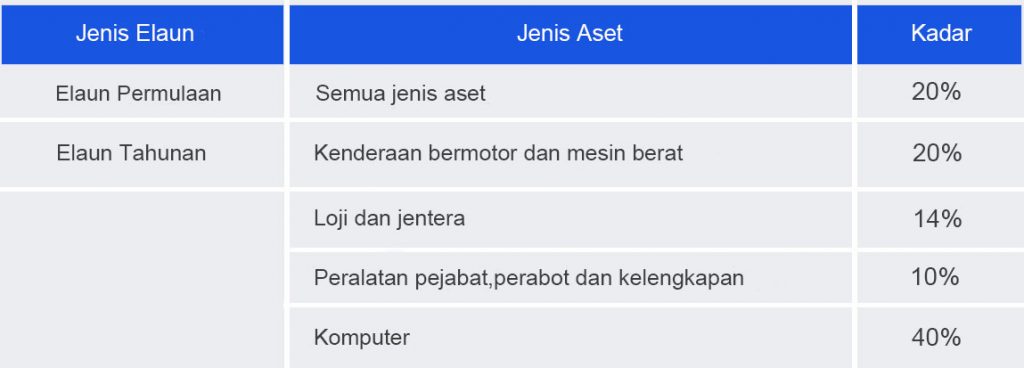

Elaun Modal

Diberikan sebagai potongan daripada pendapatan perniagaan sebagai perbelanjaan susut nilai yang ditanggung untuk pembelian aset perniagaan.

-

- Contoh aset yang digunakan dalam perniagaan adalah kenderaan bermotor, mesin, peralatan pejabat, perabot dan komputer.

- Syarat-syarat untuk menuntut elaun modal adalah:

- Menjalankan perniagaan

- Pembelian aset perniagaan

- Aset yang digunakan dalam perniagaan

- Pemilik aset

- Kadar ditentukan mengikut jenis aset.

- Jenis dan kadar elaun modal adalah seperti berikut:

Derma Yang Diluluskan

Derma yang diluluskan adalah derma yang termaktub di bawah Seksyen 44(6) Akta Cukai Pendapatan 1967. Hadiah wang kepada Kerajaan, Kerajaan Negeri, Pihak Berkuasa Tempatan atau institusi atau organisasi yang diluluskan hendaklah diberi potongan daripada jumlah pendapatan. Jumlah derma kepada insititusi atau organisasi yang diluluskan adalah terhad kepada 10% pendapatan agregat tahunan syarikat.

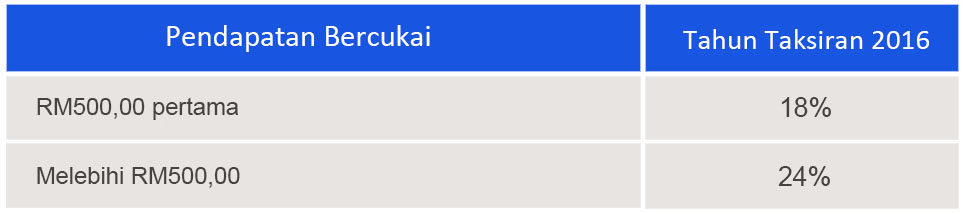

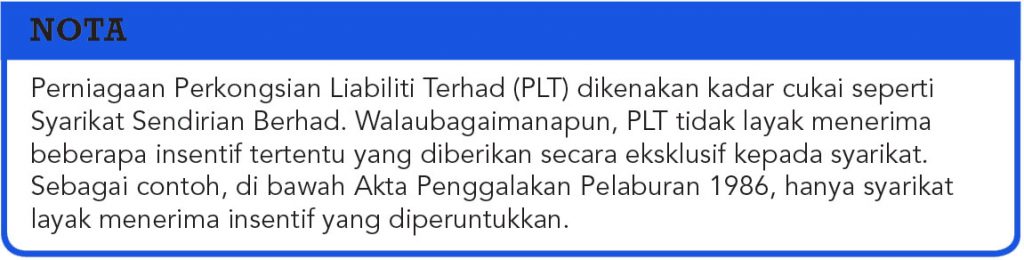

Kadar Cukai Syarikat

Cukai pendapatan syarikat di Malaysia dikenakan ke atas syarikat pemastautin dan bukan pemastautin. Bermula Tahun Taksiran 2016, kadar cukai yang dikenakan adalah 24% manakala syarikat bersaiz kecil dengan modal berbayar tidak melebihi RM2.5 juta dikenakan cukai seperti berikut:

Kadar Cukai Pemilikan Tunggal Atau Perkongsian

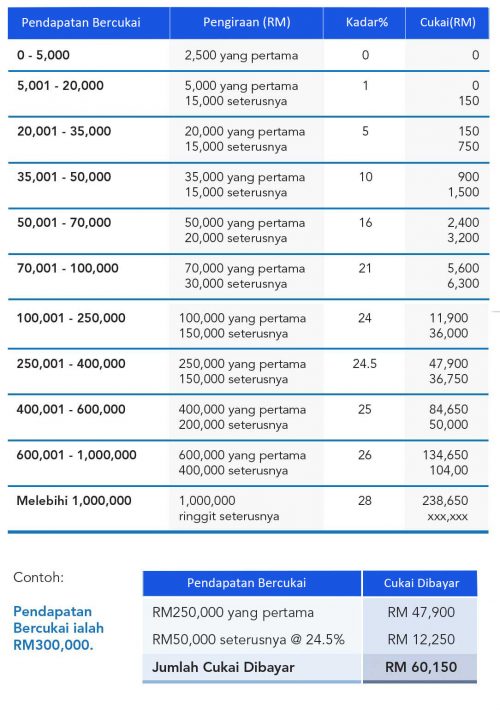

Kadar cukai perniagaan pemilikan tunggal atau perkongsian akan mengikut kadar cukai individu.

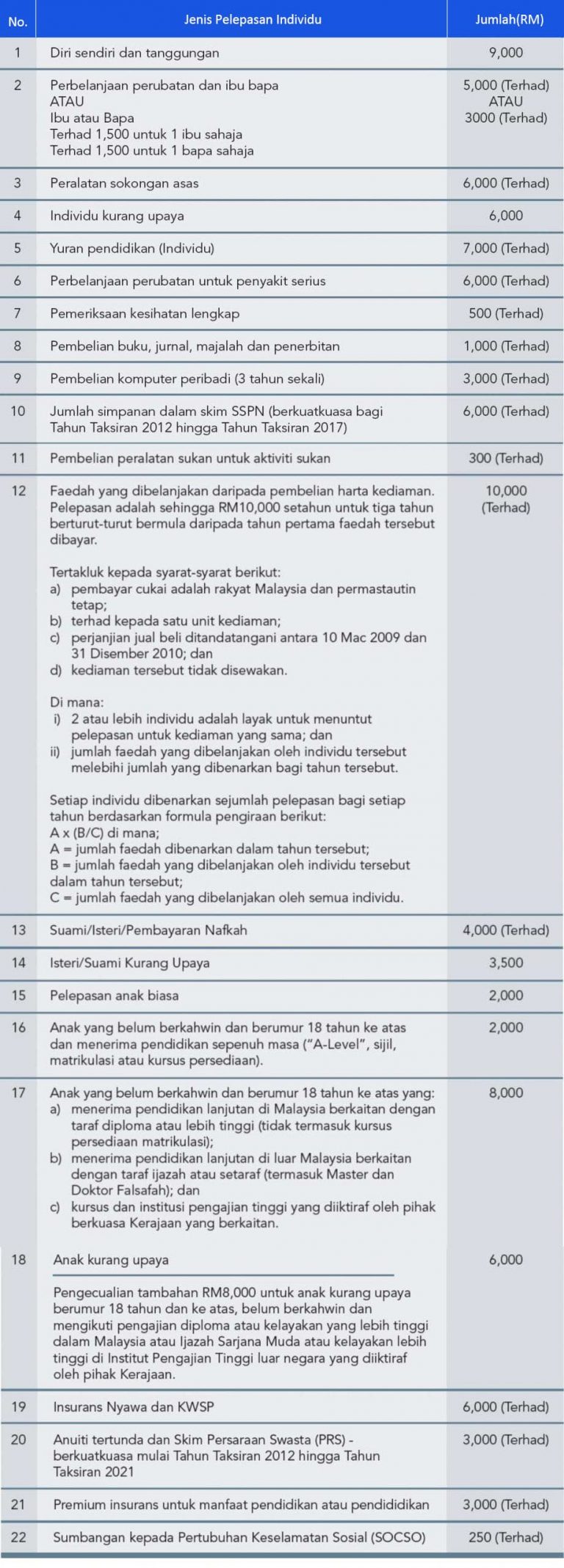

Dalam peniagaan pemilikan tunggal, pendapatan bercukai perniagaannya adalah pendapatan individu. Manakala, pendapatan bercukai bagi perniagaan perkongsian dibahagi sama rata antara rakan kongsi dan individu. Setiap individu, pemilik tunggal atau rakan kongsi boleh menerima hak pelepasan.

Pelepasan adalah seperti yang berikut:

Jumlah pelepasan yang dikenal pasti akan ditolak daripada jumlah pendapatan/ pendapatan bercukai daripada perniagaan. Pengiraan cukai yang dikenakan berdasarkan kadar cukai berikut:

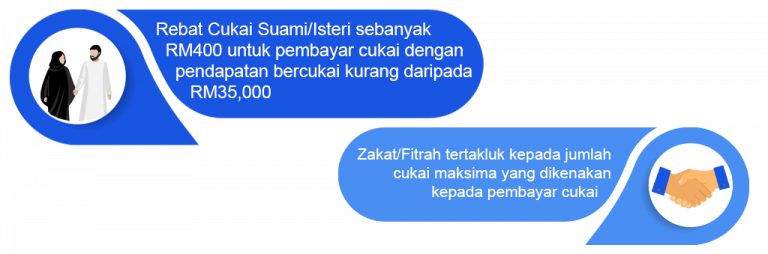

Rebat Cukai

Rebat cukai ditolak daripada jumlah sebenar cukai yang dikenakan. Terdapat dua jenis rebat cukai iaitu:

Kategori Cukai Di Malaysia

Terdapat dua jenis cukai di Malaysia iaitu cukai langsung dan cukai tidak langsung. Cukai langsung ialah cukai yang dikenakan ke atas pendapatan individu atau syarikat. Cukai tersebut dibayar secara terus kepada kerajaan. Contoh cukai langsung ialah cukai pendapatan dan cukai keuntungan hartanah. Badan berkanun yang mengenakan cukai langsung ialah Lembaga Hasil Dalam Negeri (LHDN).

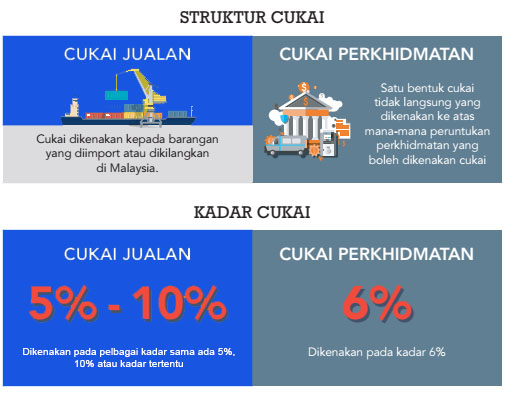

Cukai tidak langsung ialah cukai penggunaan yang dikenakan ke atas barangan yang dibeli atau perkhidmatan yang digunakan, dan dibayar secara tidak langsung kepada pihak kerajaan. Agensi kerajaan yang terlibat dalam menguruskan cukai ini ialah Jabatan Kastam DiRaja Malaysia.

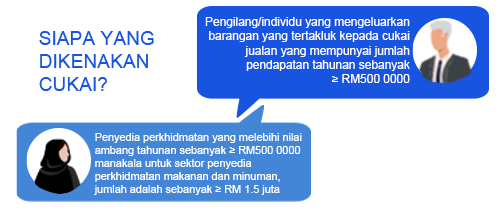

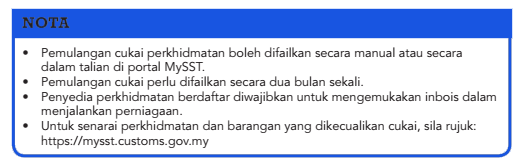

Cukai Jualan & Perkhidmatan (SST)

Cukai Jualan dan Perkhidmatan (SST) telah dikuatkuasakan pada 1 September 2018 menggantikan Akta Cukai Barangan dan Perkhidmatan (GST) 2014. SST merangkumi cukai jualan yang merupakan cukai peringkat tunggal dikenakan ke atas barang-barang yang diimport dan dikilangkan di Malaysia. Manakala cukai perkhidmatan ialah cukai kepengunaan seperingkat yang dilevi dan dikenakan ke atas perkhidmatan bercukai.

Maklumat di atas betul pada 14 Oktober 2021.